La France avait mis en place une lourde politique fiscale visant à faire financer la colonisation par les territoires africains. Après les indépendances, cet héritage a été largement conservé.

Alors que la colonisation française en Afrique fait l’objet de nombreux débats, la recherche en histoire économique permet d’apporter un regard éclairé sur cette question à travers l’examen de données historiques quantitatives.

Un des marqueurs importants de la colonisation sur les ex-territoires colonisés est la mise en place d’outils fiscaux et budgétaires. Nous les étudions scrupuleusement dans cet article.

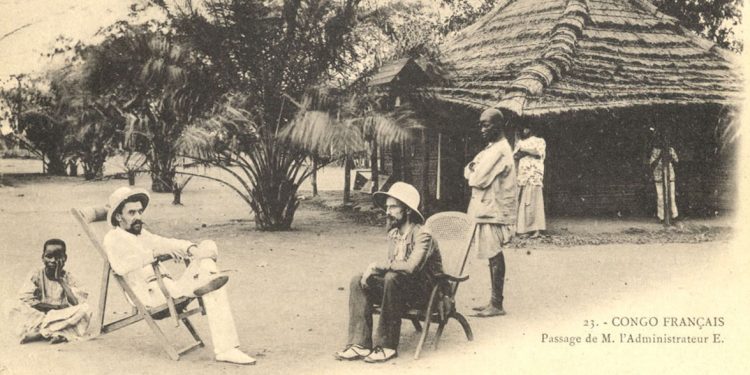

Comme cela a déjà été montré concernant l’Afrique de l’Ouest, il apparaît que durant la quasi-totalité de la période coloniale l’objectif de la politique fiscale de Paris a été de prélever suffisamment de ressources dans chacun des territoires colonisés pour que la colonisation ne coûte quasiment rien aux contribuables de la France métropolitaine.

Le niveau élevé de la taxation des colonies par la métropole

À cette fin, la France a favorisé des modes de prélèvement bien spécifiques, rapidement rentables et relativement aisés à mettre en œuvre : taxes sur les monopoles de production ou de commercialisation sur des biens tels que l’alcool ; taxes sur les importations consommées par les résidents des colonies ; mais aussi impôts payés par les populations locales tels que l’« impôt de capitation ». Celui-ci consistait à exiger des chefs de village qu’ils collectent une somme forfaitaire auprès de chaque habitant en âge de travailler ou, au Niger et en Mauritanie, sur le nombre de têtes de troupeaux.

Autre procédé rentable pour le colonisateur : le travail forcé, dédié à la construction des routes, ports et chemins de fer.

On a ainsi calculé que l’impôt de capitation et le travail forcé constituaient en 1925 la moitié des recettes publiques en Afrique subsaharienne francophone.

C’est seulement après la Seconde Guerre mondiale que des outils fiscaux plus modernes tels que les impôts directs sur le revenu ont été développés. En effet, à cette époque, la France a voulu accélérer les investissements publics dans ses colonies, et, même si les gouvernements d’après-guerre étaient prêts à financer ces dépenses publiques par des subventions, il est devenu nécessaire de développer de nouveaux outils de prélèvements fiscaux au sein des territoires colonisés.

Grâce à un important travail de collecte et d’analyse des comptes publics des 18 anciennes colonies françaises d’Afrique du Nord et d’Afrique subsaharienne (Algérie, Bénin, Burkina Faso, Cameroun, Centrafrique, Congo, Côte d’Ivoire, Gabon, Guinée, Madagascar, Mali, Maroc, Mauritanie, Niger, Sénégal, Tchad, Togo, Tunisie) et des ministères en charge de la colonisation, nous montrons que les prélèvements fiscaux ont été assez élevés : en moyenne, les administrations coloniales de l’empire français prélevaient 9 % du PIB des colonies en 1925, et 16 % en 1955.

Ces chiffres étaient supérieurs à la moyenne des pays non colonisés ayant le même niveau de revenu par habitant à la même période. Cette forte extraction fiscale n’était pas une spécificité française mais plutôt une caractéristique générale des États coloniaux du XXe siècle.

L’évolution des dépenses

Pendant la période coloniale, les dépenses publiques étaient biaisées – dans le sens où elles devaient d’abord servir les intérêts des colons et des investisseurs français. Elles étaient aussi coûteuses – car elles servaient aussi à rémunérer des fonctionnaires et des militaires français à des salaires relativement élevés.

Dans les années 1950, dans l’espoir de préserver sa domination, la puissance coloniale française est devenue plus « développementaliste » et a augmenté les dépenses sociales, notamment dans l’éducation.

Elle a accordé certains droits politiques aux populations locales et a donné satisfaction à des revendications en matière d’égalité salariale. Les coûts salariaux dans le secteur public étaient donc élevés. La prime salariale du secteur public – mesurée comme le rapport entre le salaire moyen dans le service public et le PIB par personne en âge de travailler – était nettement plus élevée dans les colonies (7,3) que dans l’Hexagone (1,3).

Compte tenu de ces coûts unitaires élevés, les investissements publics mis en œuvre et les subventions françaises fournies pour les financer se sont avérés insuffisants pour améliorer le développement économique des colonies de la façon souhaitée.

Après les indépendances, une baisse temporaire de la pression fiscale

Comment, une fois les indépendances acquises, les États nouvellement indépendants ont-ils géré leurs finances publiques ? Tel est l’objet de nos recherches en cours.

En reconstituant pour la première fois les séries de données de finances publiques de l’ensemble des anciennes colonies françaises en Afrique du Nord et Afrique subsaharienne de 1900 à nos jours, et en examinant scrupuleusement les évolutions autour des indépendances, nous avons pu établir que la décolonisation a provoqué une baisse de la pression fiscale, mais seulement de manière temporaire.

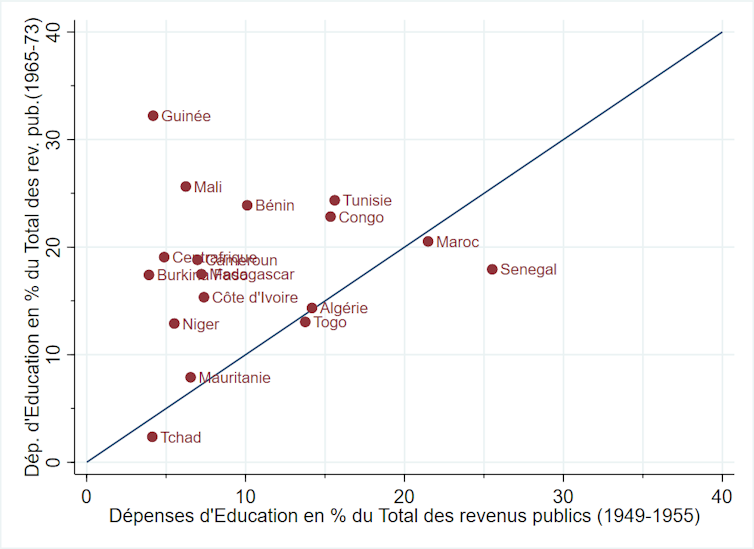

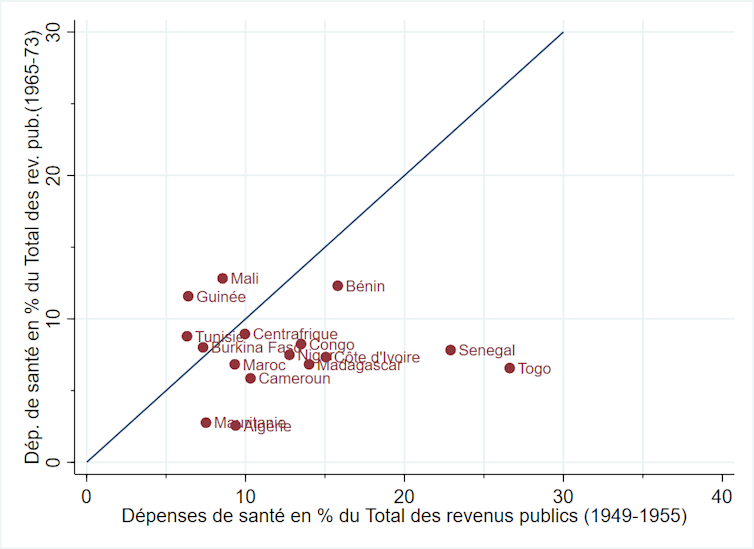

En moyenne, entre 1965 et 1970, le niveau de recettes est remonté au niveau qui était le sien dans les années 1950 – et ce malgré le démantèlement des fédérations coloniales, le départ des administrateurs et colons français, et la fuite d’une partie des capitaux français. Le graphique ci-dessous illustre ce propos.

Il permet de comparer les parts des recettes publiques (hors dons et prêts) en pourcentage des PIB observées juste avant les indépendances (1949-1955) et celles observées dix ans plus tard (1965-1973). Il se lit de la manière suivante : les recettes publiques du Tchad représentaient 3,5 % du PIB en 1949-1955 et 8,9 % en 1965-1973.

Tous les pays qui se situent sur la diagonale (Niger, Burkina Faso, Bénin, Sénégal, Togo, Mali, Mauritanie) ont pu collecter, dix ans après les indépendances, autant que durant la dernière période coloniale ; ceux qui sont au-dessus de la diagonale (Algérie, Gabon, Centrafrique, Tunisie, Congo, Cameroun, Maroc, Madagascar, Tchad et Côte d’Ivoire) ont augmenté leurs recettes publiques. Le seul pays qui collecte moins est la Guinée.

Cela tient à plusieurs facteurs. L’impôt de capitation, fortement régressif – fixé de manière forfaitaire indépendamment des revenus, il augmente les inégalités –, a été maintenu dans la plupart des pays jusqu’aux années 1970, même s’il a changé de nom et parfois de modalité de collecte.

Des systèmes fiscaux plus modernes et progressifs ont été peu à peu mis en place en adoptant le prélèvement à la source des impôts sur les revenus salariaux formels. Les droits de douane sur les importations ont continué à être augmentés. Les extractions de matières premières allant croissant (pétrole en Algérie, Congo et Gabon, bauxite en Mauritanie, phosphate au Maroc…), des recettes fiscales sur ces produits miniers ont été prélevées.

Enfin, les exportations de produits agricoles ont été taxées à travers les organismes des « caisses de stabilisation » : en imposant un prix fixe aux producteurs, les États ont pu bénéficier des écarts avec les prix des exportations alignés sur les cours mondiaux, souvent supérieurs aux prix payés aux producteurs. Ces recettes leur ont alors permis de financer des dépenses plutôt favorables aux populations urbaines et non aux populations rurales.

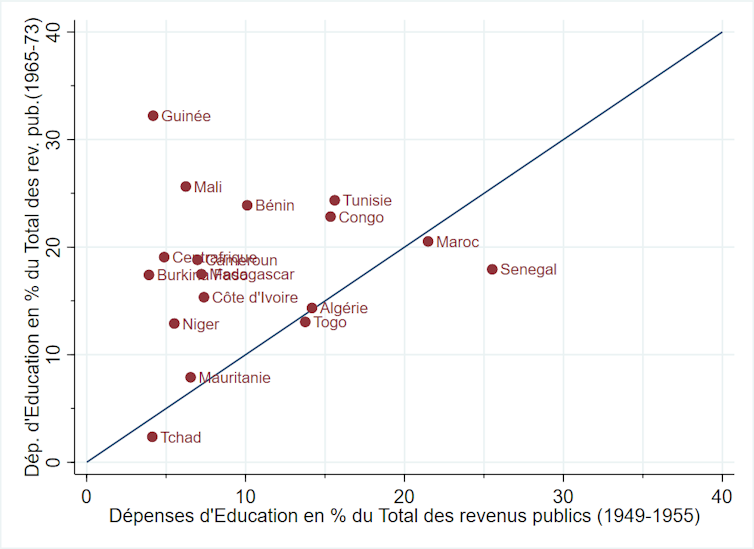

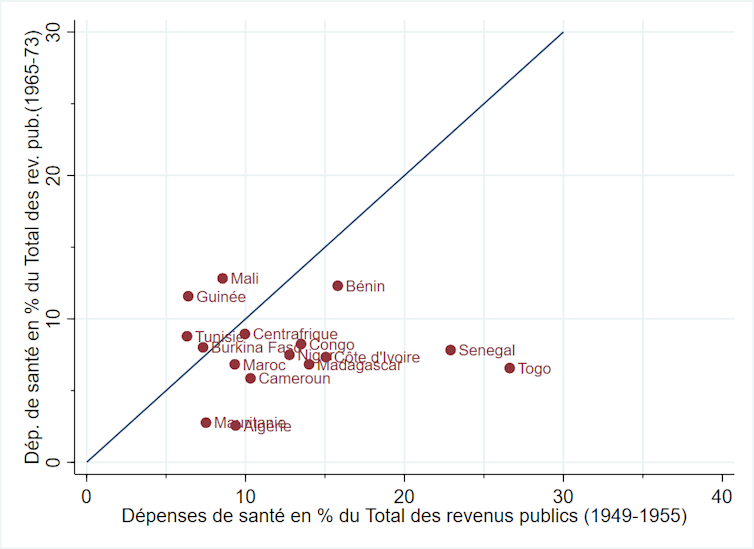

Côté dépenses, les premiers résultats de nos recherches révèlent que, sans exception, ces États ont augmenté de manière significative la part des recettes publiques destinée au paiement des dépenses courantes en éducation (constituées essentiellement de salaires d’enseignants) tandis que celle consacrée aux services publics de santé a stagné, voire diminué.

Les graphiques ci-dessous montrent en effet que quasiment tous les pays, exception faite de trois d’entre eux, ont dédié une part plus importante de leurs recettes à l’éducation après les indépendances relativement à la dernière période coloniale (les points étant quasiment tous au-dessus de la diagonale). En revanche, le constat est inverse en matière de santé : quasiment tous ont baissé les budgets de santé relativement aux orientations des années 1950.

L’impact durable de la colonisation

L’objectif de nos recherches en cours est de tenter de comprendre l’origine de ces choix budgétaires. Sont-ils dus à des contraintes de personnel ? Il est possible que, pour les pays décolonisés, il ait été plus facile et plus rapide de former des instituteurs que des personnels de santé qualifiés.

En tout état de cause, ces dépenses sociales ne sont qu’une partie des dépenses publiques ; il nous reste à examiner les autres postes de dépenses, telles que ceux de l’administration générale et des investissements publics (transports, télécommunication, électrification…), ainsi que les politiques mises en place en matière de nationalisation des entreprises privées.

On l’aura compris : les États nouvellement indépendants ont dû composer avec un mode de prélèvement hérité de la colonisation, dont seules les réformes mises en œuvre plus de 30 ou 40 ans après les indépendances ont semblé atténuer le poids.

Les taxes sur le commerce international représentaient un tiers des recettes publiques des années 1940 aux années 1970. Les libéralisations commerciales ont fait chuter ces prélèvements fiscaux. C’est seulement au tournant des années 2000 que les taxes domestiques compensent ces pertes de recettes fiscales.

Cet article est publié dans le cadre du colloque « Modernités africaines. Conversations, circulations, décentrements », qui a lieu du 9 au 11 juin 2022 à l’ENS-PSL, sur les campus Jourdan et Ulm. Retrouvez ici le programme de ces échanges.

Sandrine Mesplé-Somps, Chargée de recherche, Institut de recherche pour le développement (IRD); Denis Cogneau, Economiste , Institut de recherche pour le développement (IRD); Justine Knebelmann, Economiste, Massachusetts Institute of Technology (MIT), and Yannick Dupraz, Économiste, Aix-Marseille Université (AMU)

Cet article est republié à partir de The Conversation sous licence Creative Commons. Lire l’article original.