Michael Bell, professeur à l’University of Sydney et spécialiste du maritime, décrit les conséquences du blocage du canal de Suez, qui n’a pas été une mauvaise nouvelle pour tout le monde.

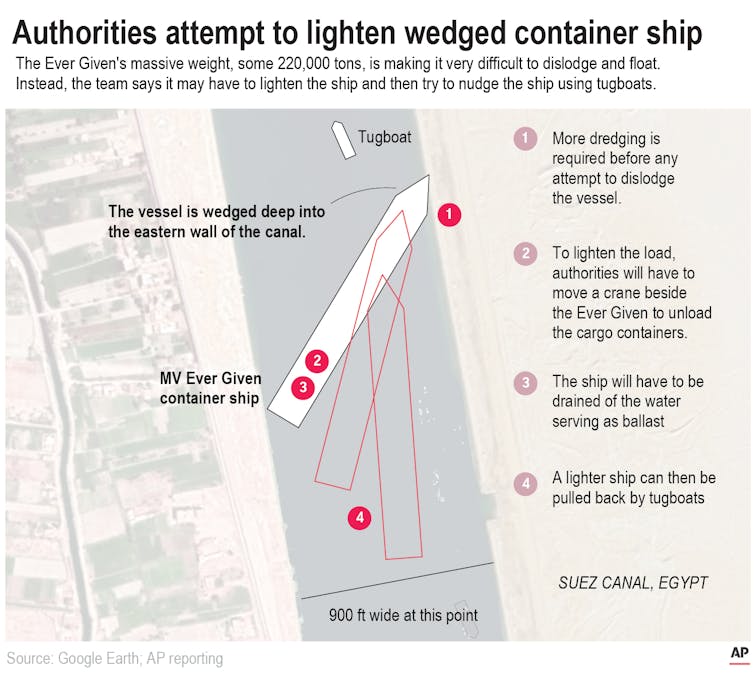

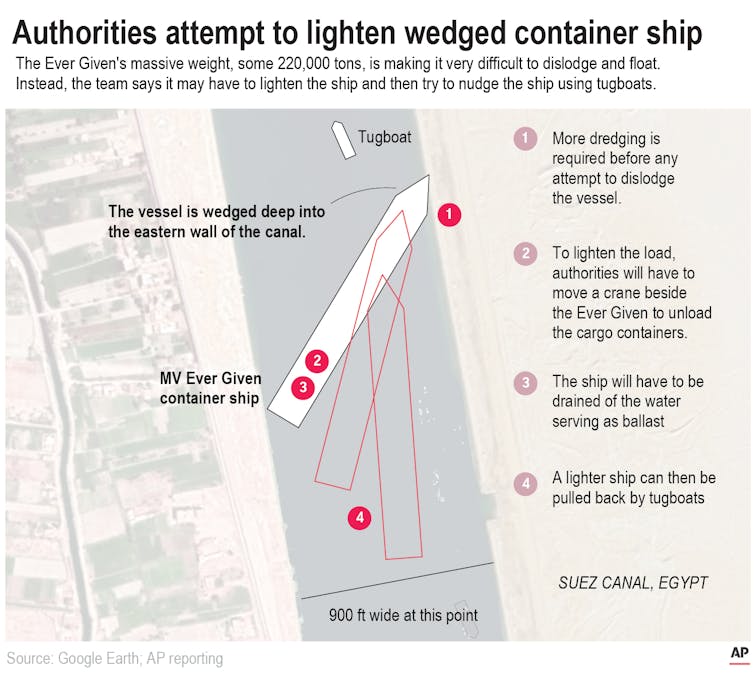

Aux premières heures du 23 mars, le porte-conteneurs Ever Given a été détourné de sa route par des vents violents alors qu’il traversait le canal de Suez. Avec ses 400 mètres de long, l’Ever Given est plus long que le canal n’est large, et le navire s’est retrouvé coincé entre les deux rives, bloquant complètement le trafic.

Des dragueurs, des excavateurs et des remorqueurs ont travaillé frénétiquement pour libérer le navire, qui a fini par être remis à flot le 29 mars. Environ 10 % du commerce maritime mondial passe par le canal, qui permet aux navires de raccourcir de plusieurs milliers de kilomètres le trajet entre l’Europe ou la côte est américaine d’une part et l’Asie d’autre part, ce qui représente un gain de près d’une semaine du temps de trajet.

En temps normal, environ 50 navires passent chaque jour par le canal, répartis à parts presque égales entre les vraquiers, les porte-conteneurs (comme l’Ever Given) et les pétroliers. Durant le blocage, certaines compagnies maritimes ont envisagé de détourner leurs navires vers l’Afrique plutôt que d’attendre que le canal soit dégagé.

Cet événement, qui est venu s’ajouter à la pandémie de Covid-19, a mis en évidence la fragilité des chaînes d’approvisionnement internationales et est susceptible d’accélérer les changements déjà en cours dans l’économie mondiale.

Une bonne nouvelle pour les pétroliers

Le blocage a eu un effet notable sur l’acheminement de pétrole.

Environ 600 000 barils de pétrole brut sont expédiés du Moyen-Orient vers l’Europe et les États-Unis via le canal de Suez chaque jour, tandis qu’environ 850 000 barils par jour sont expédiés du bassin atlantique vers l’Asie, également via le canal de Suez. Si l’oléoduc SUMED, qui est parallèle au canal de Suez, a permis à une partie du brut de continuer à circuler entre la Méditerranée et la mer Rouge, cet épisode est de nature à inciter certains raffineurs européens et nord-américains à remplacer le pétrole du Moyen-Orient par du pétrole provenant d’autres sources, depuis lesquelles l’acheminement ne passe généralement pas par le canal. De même, les raffineurs asiatiques seront tentés de remplacer le pétrole brut de la mer du Nord.

Le transport de pétrole brut autour du cap de Bonne-Espérance, qui allonge de sept à dix jours le temps de transport du Moyen-Orient vers l’Europe et l’Amérique du Nord, suscite un intérêt croissant – ce qui accroît la demande de très gros cargos pétroliers.

Si le réacheminement du pétrole brut ne devrait guère avoir d’effet sur les prix du pétrole en général, les niveaux de stocks étant actuellement élevés, ce blocage arrive à point nommé pour les propriétaires de pétroliers, car les taux d’affrètement de ces navires sont au plus bas en raison de la dépression de la demande mondiale de pétrole et des séquelles des pandémies. Les propriétaires de pétroliers transportant du pétrole raffiné ou du GNL peuvent s’attendre à une augmentation similaire de la demande de leurs navires et donc des taux d’affrètement.

Un rappel de la fragilité de la chaîne d’approvisionnement

Pour les produits de base tels que le pétrole, le gaz naturel liquéfié, le charbon et le minerai de fer, il existe une demande mondiale et une offre mondiale qui doivent s’équilibrer. Toutefois, une source peut souvent être remplacée par une autre. Cela signifie que le blocage du canal de Suez aura une incidence sur le prix au comptant des produits de base au niveau local et sur les taux d’affrètement des navires qui les transportent, mais le commerce se poursuivra.

Il en va différemment pour les produits transportés par des porte-conteneurs tels que l’Ever Given. Ces produits ont tendance à être très différenciés et plus difficiles à remplacer. Le blocage du canal de Suez provoquera sans aucun doute des pénuries de produits spécifiques dans le monde entier, soit parce qu’ils n’arriveront pas à destination à temps, soit parce que les fabricants manqueront d’intrants ou de composants clés.

Les pénuries rappelleront aux fabricants la fragilité des chaînes d’approvisionnement mondiales ; ils pourraient, dès lors, chercher à réduire leur dépendance à l’égard de certaines sources, en particulier celles qui sont éloignées et dépendent du transport par conteneurs.

Les chaînes d’approvisionnement mondiales se réduisent déjà

Les progrès technologiques associés à la numérisation et à l’automatisation rendent les fabricants moins dépendants d’une importante main-d’œuvre qualifiée que l’on ne trouve que dans certaines parties du monde. La production devient plus mobile et peut donc se rapprocher des marchés desservis.

Cette production plus mobile, ainsi que la miniaturisation continue de certains produits (par exemple, les téléviseurs à écran plat qui deviennent de plus en plus plats) et la numérisation progressive d’objets tels que les livres et les manuels, rétrécissent progressivement les chaînes d’approvisionnement mondiales et réduisent les kilomètres de fret, mesurés en termes de valeur ou de volume. Des perturbations majeures telles que la pandémie de Covid-19 et le blocage du canal de Suez ne peuvent qu’accélérer cette évolution.

Cette tendance est antérieure à la pandémie et au récent blocage. Elle se traduit par un chiffre appelé le multiplicateur du commerce maritime mondial par rapport au PIB, qui mesure la part de l’activité économique mondiale qui dépend du transport maritime.

Après la crise financière mondiale de 2008-09, ce chiffre est tombé en dessous de 1 % en moyenne. Cela signifie qu’une augmentation de 1 % du PIB mondial entraîne désormais une augmentation de moins de 1 % du commerce maritime mondial.

Qui paiera ?

Le coût des perturbations causées par le blocage du canal de Suez pèsera lourdement sur les assureurs de l’Ever Given. Le navire appartient à la société japonaise Shoei Kisen Kaisha et est affrété par la compagnie taïwanaise Evergreen. La coque et les machines sont assurées sur le marché japonais de l’assurance maritime, mais pour le moment, les dommages subis par le navire semblent minimes.

Les principaux coûts sont le manque à gagner pour l’autorité du canal de Suez pendant que le canal est fermé au trafic, et les pertes encourues par les propriétaires des cargaisons des nombreux navires bloqués par le blocage. En fonction de la durée du blocage, ces coûts peuvent donner lieu à d’énormes demandes d’indemnisation. Les demandes d’indemnisation des tiers sont couvertes par le London P&I Club, qui est réassuré par l’International Group of P&I Clubs.

À long terme, cependant, le blocage peut être une bonne chose. S’il offre un nouveau coup de pouce pour raccourcir les chaînes d’approvisionnement, les avantages pour l’économie mondiale et l’environnement seront certainement plus importants que le coût pour les assureurs.![]()

![]()

Michael Bell, Professeur spécialiste des Ports et de Logistique Maritime, University of Sydney

Cet article est republié à partir de The Conversation sous licence Creative Commons. Lire l’article original.