Depuis l’automne, les porte-conteneurs préfèrent contourner l’Afrique qu’emprunter le canal de Suez. Qui sont les gagnants et les perdants de ce changement d’itinéraire ?

Depuis le 19 novembre, date à laquelle les rebelles houthis du Yémen se sont emparés d’un navire commercial en mer Rouge, ils ont mené plus de 35 attaques en mer Rouge, en signe de soutien au Hamas et à la Palestine. Malgré les forces militaires britanniques et américaines en patrouille dans la zone et l’ambition européenne de faire de même, les attaques perdurent et perturbent le transport maritime. Or c’est par ce moyen que sont acheminés près de 90 % des volumes du commerce mondial. 12 % environ passent par le canal de Suez, qui relie la mer Rouge à la Méditerranée.

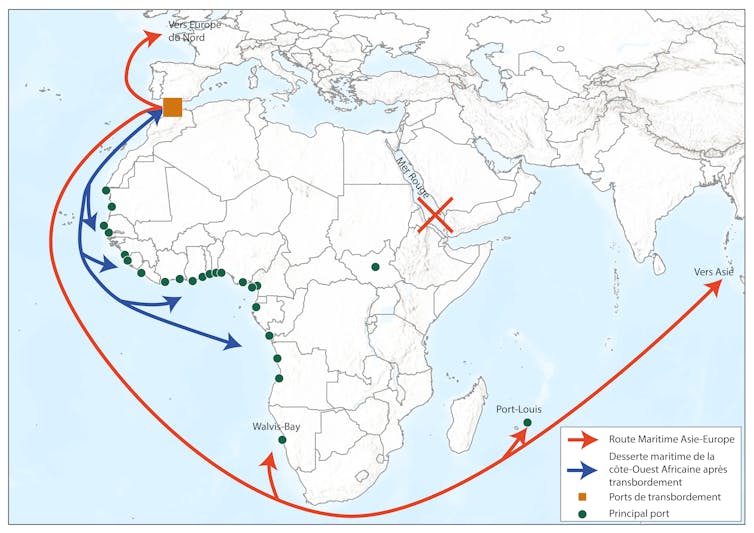

Comme a pu l’illustrer la crise liée au Covid-19, toute perturbation de l’organisation du transport maritime a des impacts sur les échanges commerciaux mondiaux. Face à cette situation à risque, les principaux opérateurs de porte-conteneurs, qui sont une petite dizaine à contrôler plus de 80 % du marché mondial, ont fait le choix de changer de route et de contourner le continent africain, avec un temps de navigation supplémentaire d’environ 10 jours pour relier l’Asie à l’Europe et inversement.

Les premières conséquences logistiques, manufacturières et industrielles se font ressentir en Europe. Tesla a mis à l’arrêt sa gigafactory européenne située en Allemagne depuis le 29 janvier à cause des retards d’approvisionnement. Volvo a suspendu sa production en Belgique durant 3 jours courant janvier. Cette crise touche également des importateurs et exportateurs de plus petites tailles qui reportent leurs commandes en Asie ou carrément annulent leurs achats en jouant sur les stocks. Pour le moment, le consommateur final n’est pas encore impacté de manière visible mais il faut s’attendre, si la situation perdure dans le temps, à des augmentations de prix et à des ruptures de stocks en rayons de produits manufacturés.

Le transport maritime conteneurisé fonctionne selon le système de la ligne régulière avec des routes préétablies et des escales portuaires à date fixe. Cela assure au chargeur la régularité indispensable au bon fonctionnement des chaînes logistiques, depuis le producteur jusqu’au distributeur et au consommateur. Éviter Suez désorganise cette bonne marche. Pour quelle résultante ?

Les ports Africains regardent les porte-conteneurs passer…

En exploitant les signaux AIS (automatic identification system) des porte-conteneurs, il est possible de recomposer sur une période donnée toutes les escales portuaires effectuées. Nous avons analysé les escales deux mois avant et deux mois après le 19 novembre pour tous les navires d’une capacité de transport supérieure à 12 000 EVP (équivalent de 20 pieds, l’unité de mesure standardisée des conteneurs maritimes qui correspond à la taille d’un caisson) et qui naviguent entre l’Europe et l’Asie.

Ce qui apparaît en premier lieu, et qui peut sembler paradoxal, c’est que la circumnavigation africaine des flottes de porte-conteneurs n’a pas d’effets notables sur les activités portuaires de ce continent. Les principaux hubs africains, Lomé au Togo, Abidjan en Côte d’Ivoire et Pointe-Noire en République du Congo, n’ont pas enregistré d’évolution dans les offres de desserte.

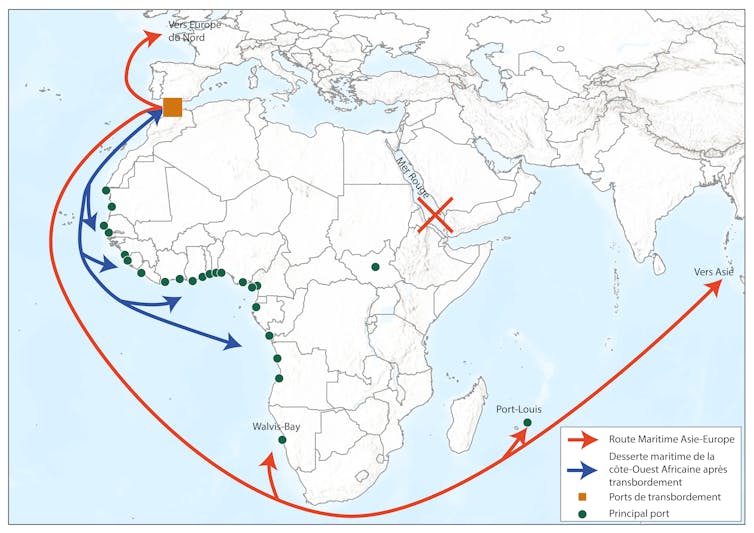

Ce sont de plus petits ports, Walvis Bay (Namibie) et Port-Louis (Ile-Maurice) qui voient escaler de grands porte-conteneurs. Ils sont aidés en cela par leur situation géographique à environ mi-parcours entre l’Europe et l’Asie et leurs accès maritimes en eau profonde. Ces deux ports sont très peu éloignés de la route directe à la différence de ports de « fond de Golfe » comme ceux de Lomé ou Lekki au Nigéria. Port-Louis a enregistré neuf porte-conteneurs de plus de 12 000EVP de capacité en escale contre seulement deux auparavant. Le port de Walvis Bay n’avait lui enregistré aucune escale de cette catégorie de navires ; sept y sont passés depuis le début de la crise. Ces choix d’escales ne semblent néanmoins répondre qu’à un besoin opérationnel des opérateurs (des besoins de soutage, par exemple, c’est-à-dire de ravitaillement en énergie) et ne profitent pas aux marchés locaux.

Les ports africains risquent finalement surtout, et en dépit du bon sens, de subir des délais de transit supplémentaires pour tous les trafics en transbordement. Traditionnellement, des navires-mères reliant l’Asie à l’Europe opèrent des escales dans les ports du détroit de Gibraltar, Tanger-Med au Maroc et Algésiras en Espagne, où les marchandises à destination ou à l’origine du marché africain sont transbordées sur ou depuis des navires de moindre capacité pour desservir la côte ouest Africaine. Dans la situation actuelle, les navires mères et donc les marchandises passent devant les ports africains pour rejoindre directement les deux précédemment cités et poursuivre leurs routes vers l’Europe du Nord. Les temps de navigation sont donc grandement allongés et les temps de livraisons des marchandises sérieusement dégradés.

Un « cul-de-sac méditerranéen »

Les ports méditerranéens sont, eux, sévèrement touchés par les réorganisations via le cap de Bonne-Espérance. Les données d’escales montrent une forte diminution généralisée : -33 % d’escales de gros porte-conteneurs au Pirée (Grèce), -51 % à Port-Saïd (Égypte), -72 % à Mersin (Turquie) ou encore -23 % à Marseille. Seuls les ports espagnols de Barcelone et de Valence se maintiennent à peu près car ils sont géographiquement proches du détroit de Gibraltar.

Les autres restent fortement tributaires du passage maritime de Suez pour les échanges avec le Moyen-Orient, le sous-continent indien et bien sûr l’Extrême-Orient. Avec déjà 8 à 10 jours supplémentaires de mer, les plus gros cargos du monde ne s’aventurent plus dans ce qui devient un « cul-de-sac méditerranéen ». La priorité pour les compagnies maritimes est de desservir les grands ports nord-européens comme Rotterdam, Anvers ou Hambourg au détriment des services directs de la Méditerranée.

Les ports du pourtour, particulièrement ceux situés dans la partie orientale et en mer Noire, sont donc retirés des services maritimes Asie – Europe via une réorganisation des transbordements. La compagnie chinoise Cosco Shipping va par exemple transborder les marchandises en provenance d’Asie et à destination de la méditerranée dans le port belge de Zeebrugge et mettre en place une navette avec le porte-conteneurs Cosco Development.

Et après ? Tanger-Med grand gagnant ?

Le grand gagnant dans cette nouvelle projection maritime globale pourrait finalement être Tanger-Med, premier port de Méditerranée et d’Afrique. Avec un nombre d’escales quasi identiques (-9 %), il semble renforcer sa position concurrentielle relative vis-à-vis de tous ses concurrents portuaires. Cela avait déjà été observé lors de la crise liée au coronavirus avec une concentration des escales des navires les plus grands sur les terminaux du port marocain.

Sa situation géostratégique est en effet exceptionnelle, aux points de rencontre des principales routes maritimes est-ouest (Amérique – Europe – Méditerranée – Asie) mais aussi nord-sud (Europe-Méditerranée-Afrique). Ce positionnement est valorisé par les plus grandes compagnies maritimes et les plus grands opérateurs de manutention internationaux avec une augmentation remarquable de 13,4 % pour atteindre 8,6 millions de conteneurs manutentionnés en 2023.

Avec la crise de Suez, Tanger Med pourrait tirer profit d’une réorganisation durable des lignes régulières et d’une intensification de la « feederisation » (le feedering, c’est le transbordement de navires-mères vers de plus petits capables d’accéder à des ports plus étroits) des marchés méditerranéens via le port marocain. Cette projection est soutenue par deux facteurs. Le premier est que la demande européenne reste faible, du moins inférieure aux volumes qui rempliraient toutes les capacités maritimes déployées par les armements.

Le deuxième facteur est inhérent au fonctionnement de l’économie maritime. Les deux dernières années ont été fastes pour le secteur, ce qui a encouragé les plus grandes firmes à investir massivement dans de nouvelles unités, souvent de très grande taille. Le carnet de commandes des porte-conteneurs dépassent les 7 millions d’EVP au début de l’année 2024, soit presque un quart du total actuellement en service. Pour la seule année 2024, la capacité mondiale conteneurisée va augmenter de 10 % alors que les prévisions de croissance du marché oscillent autour de 3 %. Ce surplus de capacité pourrait trouver une « aubaine de marché » avec le contournement prolongé de l’Afrique et l’évitement géostratégique de Suez. 10 jours de plus exigent en effet le déploiement de plus de navires et de plus de capacités pour garantir des services hebdomadaires entre l’Asie et l’Europe.

Yann Alix, délégué général de la fondation SEFACIL, a également contribué à la rédaction de cet article.![]()

![]()

Ronan Kerbiriou, Ingénieur d’études, Université Le Havre Normandie et Brigitte Daudet, Enseignant- chercheur en management, EM Normandie

Cet article est republié à partir de The Conversation sous licence Creative Commons. Lire l’article original.